综合 来源:华尔街见闻 2021-11-09 16:35:15

最近刚刚上市的A50ETF火了。

首先是申购火爆,从获批到上市,首批四只A50ETF仅仅用时21天,短短几天的认购期,共获得33万户,267亿元的首募战绩。

其次是成交火爆,11月8日上市首日,首批四只MSCI中国A50互联互通指数ETF产品累计总成交额直接突破100亿元。

具体来看,华夏A50ETF(159601)上市首日全天成交额36.17亿元,排名第一。

易方达中国A50ETF(563000)上市首日全天成交额28.89亿元,排名第三。

汇添富中国A50ETF(560050)上市首日全天成交额20.50亿元,排名第六。

南方基金MSCI中国A50ETF(159602)上市首日全天成交额15.3亿元,排名第八。

值得一提的是,华夏基金的A50ETF(159601)全天的总成交额36.17亿元,不仅让A50ETF(159601)成为当天股票ETF成交第一,而且创造历史新纪录,打破了2012年由华泰柏瑞沪深300ETF上市当日创出的32.86亿元的纪录。

今天11月9日,A50ETF的成交甚至比昨天还火爆,A50ETF(159601)开盘一小时就成交15亿,比昨天的10亿元还高50%,继续在同类产品中排名第一,并位居全市场股票ETF成交金额第一。

为什么受追捧?“宁茅”皆在手

要谈为什么这几只ETF基金如此火爆受追捧,这就不得不提到它们追踪的MSCI中国A50互联互通指数。

MSCI中国A50互联互通指数是由MSCI(明晟)公司编制,从沪深港通可交易的股票中选取市值最大的50支,均衡代表了广泛的中国A股市场。

德邦证券表示,MSCI中国A50指数具有以下几个方面显著的特征:

第一,指数样本选取更加合理。

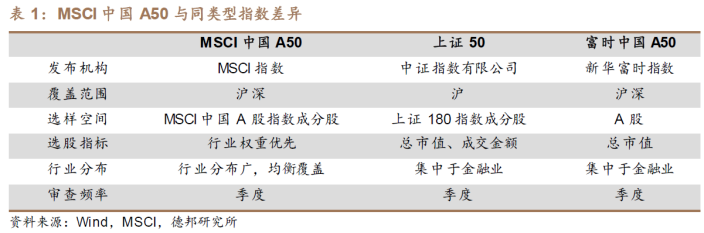

从指数推出以来,大家都喜欢把它和同类型的上证50指数、富时A50指数进行比较。

具体来看,目前上证50的权重主要集中在银行(18.96%)以及非银金融(17.56%);而富时A50指数的权重则主要集中在食品饮料(24.32%)以及银行(23.70%)。

与上证50指数以及富时A50指数相比,MSCI中国A50互联互通指数行业权重分布更为均衡,金融(18.2%)、工业(17.45%)、消费者日常用品(15.89%)、资讯科技(13.41%)。

从前十大重仓股来看,MSCI中国A50互联互通指数“宁茅”皆在手。

第二,指数长期表现优异,回报明显。

据德邦证券测算,五年内MSCI中国A50指数的累计收益率达到了114.85%,远高于上证50指数的45.30%和富时中国A50指数的60.70%;另外指数五年内年化Alpha为7.71%,是上证50指数的29倍,是富时中国A50指数的3倍。

为外资提供了更好的“投资+对冲”工具

除了上面两点原因外,兴业证券指出,新A50指数还能更好的匹配外资持仓特征。

自沪深股通开放以来,外资不断通过北向渠道进入A股,成为影响A股风格和定价特征的重要力量。

兴业证券指出,此前上市的富时中国A50、上证50等A股股指期货合约标的的行业分布较为集中,且在金融行业权重较大,不能够匹配外资的配置偏好,而MSCI中国A50互联互通指数由于样本选择更加合理,刚好能够满足这一点。

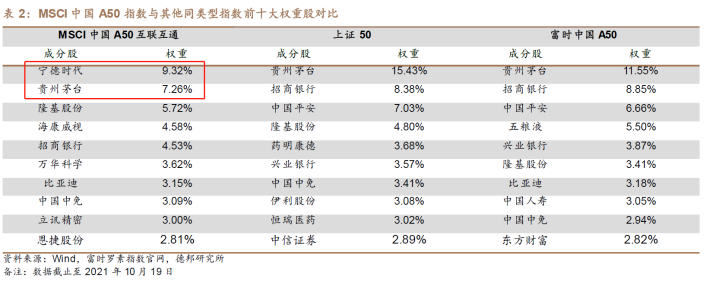

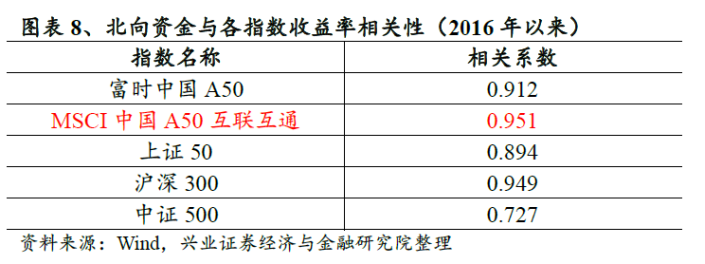

而且,MSCI中国A50指数与北向资金收益率相关性更高。

从与北向资金收益的相关性看,MSCI中国A50互联互通指数达到0.951,高于富时中国A50、上证50、沪深300和中证500指数。这从另一个角度证明了MSCI中国A50互联互通指数与外资对A股持股特征的匹配性。

长期来看,或将激励外资进一步增持A股。

兴业证券认为,MSCI中国A50指数的行业分布与外资持仓更为接近,收益率相关性也更高,这意味着对应的期货合约会有更优异的风险管理能力。向后看,预计新的A50股指期货交易量会迅速扩张,甚至可能超越新加坡交易所的A50期货合约。新的投资和风险管理工具有利于吸引外资进一步进入A股,可能使得外资对市场的影响力和定价权进一步提升。

招商证券也指出,此前由于有效对冲工具的缺乏,北向资金的换手率较高,受市场行情影响,同向仓位变化也较大。MSCI中国A50互联互通指数期货的推出,使得北向资金有了一个对冲的工具,满足北向资金套期保值、投机和套利的需要。也能减少北向资金同向调仓的幅度,减小A股市场波动,意义非凡。

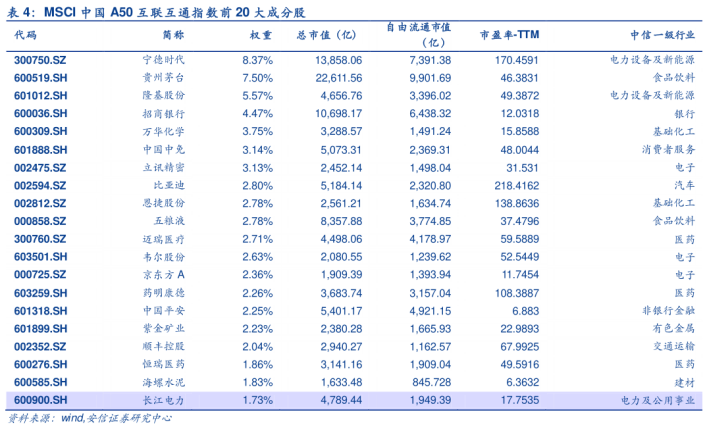

最后,附上MSCI中国A50互联互通指数前20大重仓成分股

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。